2022-02-22

出海大咖说丨资深媒体人盘点2021年游戏出海目标市场与产品的变化,带你重塑2022游戏出海新方向!

游戏出海

去年(2021)年底,猎豹移动有幸邀请到关注游戏全球化的“独立出海联合体”主编-于翔,从宏观和微观角度为中国游戏出海厂商解析2022年的一些潜在变化,希望能给中国游戏厂商们更多的启发和思路。以下是于翔分享的图文整理。

一、2021年的大盘趋势

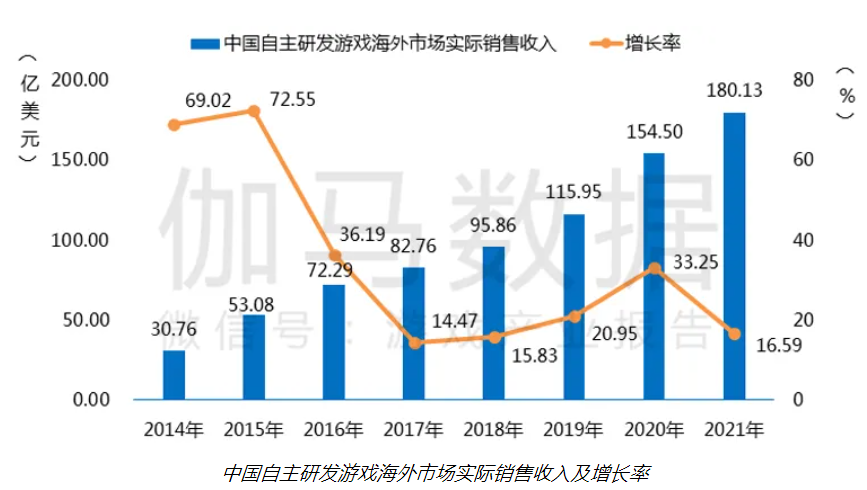

从2021年游戏市场的整体趋势来看,去年中国自主研发的游戏海外市场实际销售收入是180.13亿美元,增长率是16.59%,较前两年的20.95%和33.25%的增长率来看,增速是明显放缓的。

在去年下半年的时候我也预测过2021年中国游戏海外市场的收入情况,主要结合前两年的实际收入和增速,当时预测应该也是在180亿美元左右,如果说有一些更争气的产品,像《原神》这样的大爆款,或者其他更多的黑马产品,有可能摸到200亿美元的边儿,从数字上看还是比较乐观的,当然最后实际的收入情况跟我之前预估的180亿美元是非常接近的。我们也可以看到伽马数据在中国游戏产业年会上公布的这个180.13亿美元的数据,也还算乐观,但我们也能从中看出这么两点变化。

二、中国游戏出海的两点变化

首先,我对2021年的中国游戏出海有一个定义,就是“调整之年”。原因有2点,也就是我前面说的2点大的变化。第一,今天我们说游戏出海已经不是“星星之火”了,而是一个“全民皆兵”的市场,头部大厂上来直接就是按照全球化的市场来布局,走“海外先于国内”的道路。第二,中游的厂商会去试水一部分熟悉的区域,然后将另外一部分不熟悉的区域交出去,而小厂商也开始出现两极分化,有的尝试自研自发、有的开始为产品寻找买主,从今天来看,市场是再度转变为买方市场的。

1.大厂入局的头部资源集中化趋势

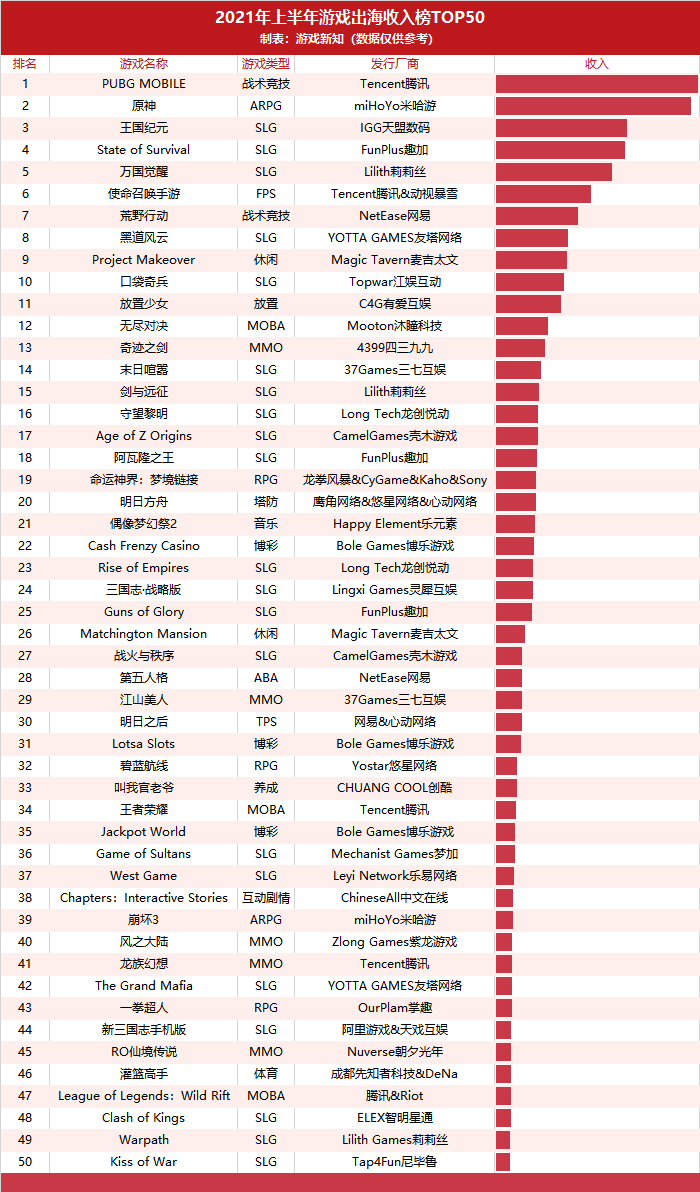

我这里放了一个去年上半年游戏出海收入的TOP50榜单,如果先不去看榜单上都什么产品,我们试着自己去猜测也大概会知道2021年那种一个产品带出来一个黑马企业的案例是非常少的。2020年我们因为单一的产品的地区性爆款制造了多少知名厂商,比如1月份的广州天游发的《神魔三国志》,这在港澳台发到了畅销榜第四名,然后3月份,北京的九鼎无双《Art Of War》也非常不错,紧接着4月份 YojoyGames 发的《塞尔之光》做得也很好,然后畅游《梦境链接》这是在9月份等等吧。但是会发现到2021年,像这样的爆款案例基本上很少见了,这就说明了在“调整之年”,中国游戏出海的门槛不断上升的情况下,中小厂商的生存环境已经是受影响比较大的了。

再看这个榜单的第一名是《PUBG MOBILE》,它的上半年收入是达到6.24亿美元,第二名的《原神》同样超过6亿美元,看榜尾的第49名是莉莉丝2021年新上的《War Path》,这个游戏的收入在去年4月份刚刚突破千万美元,也就是说在这个榜单中尾部的门槛基本是千万美金,相较于过往的前2年这个门槛提升是非常明显的。这就直接导致了下面我要说的第二个变化特点,就是大厂开始在海外挤压小厂的生存空间。

2.大厂越战越勇

易观分析总结的2021年上半年中国20强游戏公司(部分)海外营收规模,这12个企业的上半年收入就已经达到了128.12亿元人民,相当于20亿美元左右,但这个统计表里没有像腾讯和米哈游,上一个表里我们看到腾讯单一个产品去年就12亿美元,半年按6亿美元,米哈游半年算5亿美元,加起来也30多亿美元,那这一部分企业和产品的收入就达到了半年收入的84.68亿美元的36%,但这个表单里其实还没有统计像网易、中手游、莉莉丝这样的巨头,腾讯除了《PUBG》之外还有其他产品的海外收入也没算进来,再结合上一张TOP50榜单的游戏产品,如果大家有兴趣可以去一一对比一下,可以发现实际上这些头部成功已久的厂商他们是在进一步碾压海外市场的剩余空间。

我自己估算了一下,去年上半年的84.68亿美元中国游戏海外收入之下,大厂所占市场份额至少已经占据了60%,纵观全年的爆款产品数量,大厂基本上占据了180亿美元的70%。别看大厂占据了全年爆款的70%,但剩下的30%的空间其实还是可以保证一年可能产出1-2个黑马产品的。

这里我以实际产品来举例。腾讯的《白夜极光》,这个产品我记得是2021年上半年上线的,在上线的头个月是有1700万美金的收入,首月拿到的流水估计是1个亿人民币左右。我想说的是本身这个游戏在海外的打法也是极为豪华的。首先投放金额是按亿来计算的,是个大投入大产出的打法,另一个方面也证明了大厂去年做产品直接就是奔着长回本周期去的,作为小厂来讲,很难有这样的魄力。

三、产品发行的市场集中化

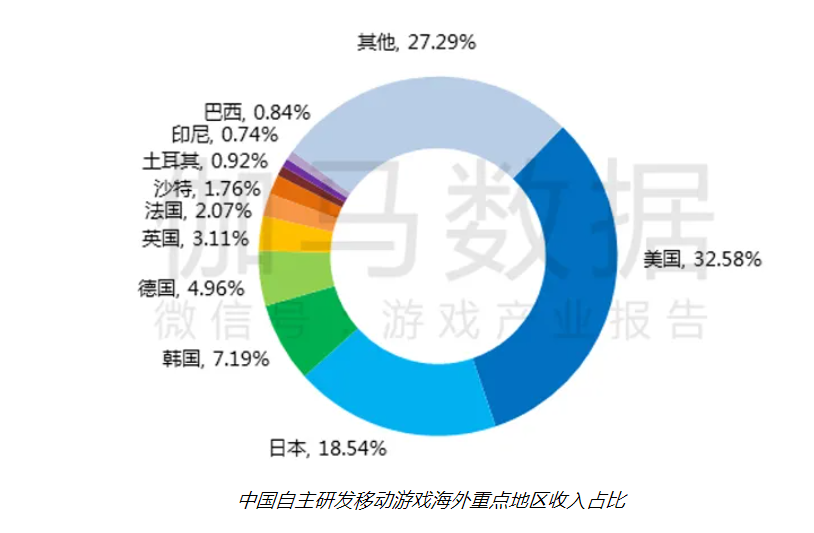

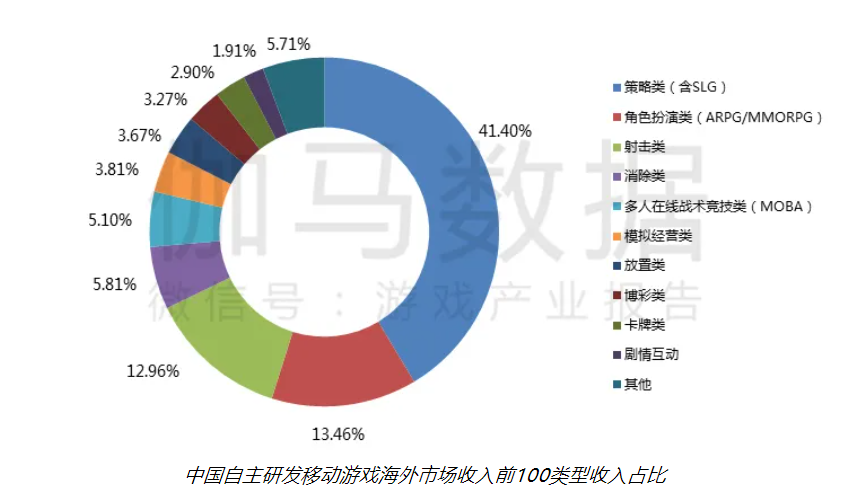

这个也是伽马数据在去年中国游戏产业年会公布的一张图,是中国自主研发移动游戏海外重点地区的收入占比。

我们会看到去年另一个比较明显的趋势是说相较于往年,出海遍地开花的趋势其实是不见了的,出现了一个市场集中化的趋势,像排在前三的美国、日本、韩国,这基本上是我们出海的首选区域。其次,值得注意的是这个图里有很大一部分占比就是“其他”,分析下这个“其他”意味着什么?我觉得有相当一部分是中国的港澳台市场,也就是中国的游戏厂商普遍是集中在美日韩和中国的港澳台地区。下面我分开说下这几个市场的情况。

1.中国港澳台市场

这个小图是2018到2021年,中国大陆地区的产品在中国台湾地区iOS排行榜单中的占比,分是60%和71%。恰恰是从2019年开始,我们会发现单纯在中国港澳台地区发行的中国大陆的发行商都加大了对其他市场的投入,比如三七互娱去了日本等,也都取得了很好的收入。但是到了2020年我们又发现市场上出现了一些沉寂和一些爆款,比如以《神魔三国志》为代表的卡牌游戏,前面说大厂从中国港澳台地区的撤出正好让这个市场出现了一个窗口期,就是这个市场的用户已经被培育出了游戏的习惯,但是又没有新品可玩,所以说这种情况下反而给了一些产品机会。

还说《神魔三国志》,他是广州天游发的,在发行这个产品之前,广州天游其实在2019年的港澳台还发过一个卡牌类的产品,做得也不错,做得不错的原因也是因为当时大陆地区比较知名的卡牌类的产品还是2017年发行的,也就是说已经有2年没有新的不错的卡牌类产品出现了,他们也是通过这种窗口期的时候来发产品的,方式是一样的,取得的成绩也都不错。2020年下半年开始,这个窗口期就很快被填上了,很多大厂又都“杀”回来了,比如去年中手游、三七互娱、朝夕光年又都进入了,所以最后这个数据2021年中国大陆在中国台湾地区的iOS榜单占比达到了71%,说明这个中国大陆地区的内卷也席卷了中国港澳台地区。

2.韩国市场趋势

韩国市场有一个有意思的现象是2018年到2021年中国手游在这个市场的占有率可以说是完全没变。尽管这个数字没变化,但是我们也能看到背后的一些趋势,比如说市场门槛的提升。先说对韩国本地产品来说的门槛,上面这个图,是2020年Q4的数据,虽然不是最新的,但我想说的是它表现出来的一个趋势,2019年到2020年韩国移动游戏收入是增长了4个亿,对于韩国这样小人口基数的国家来说不算少,但如果放眼到近几年的增速对比来看,就不是那么乐观了,增速是明显放缓了的。

再说到中国游戏厂商在韩国市场的收入,情况也是差不多,只能说明韩国这个大的游戏市场其实流量基本已经见底了,而且韩国对于本地企业和产品的保护意识也比较强,再加上韩国本土确实有比较强的游戏类型,像MMRPG,中国游戏厂商要想占据头部位置也是非常难的,但不是说我们不能做韩国市场的MMRPG,只是说你要想好自己的核心优势,成功打入韩国市场的中国厂商不是没有,但他们都是找准了定位,比如下沉市场,比如产品类型空缺等,这些都是值得中国游戏厂商注意的。

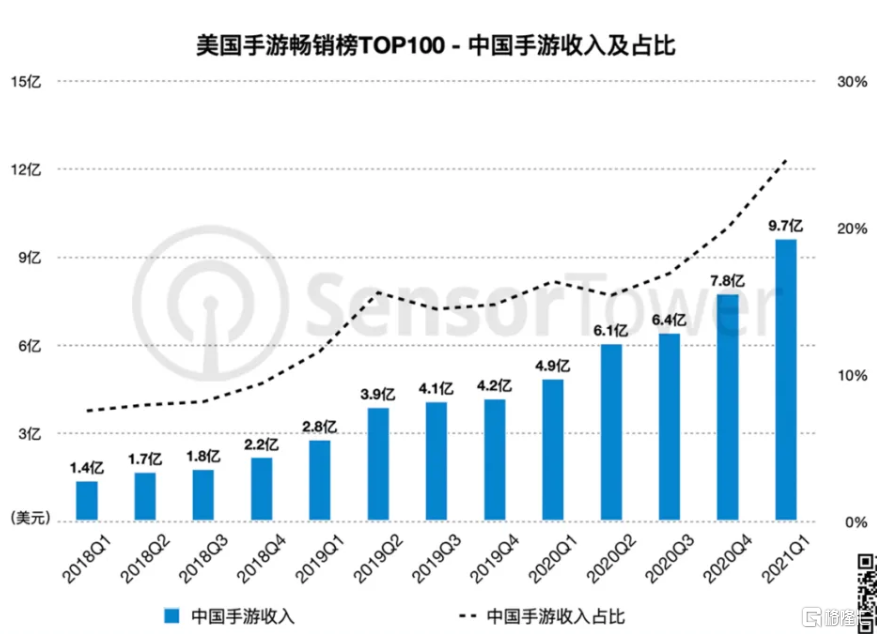

3.美国和日本市场趋势

这两个市场我打算放一块儿来说,一个是因为大家都盯着这块,竞争非常激烈,一个是其实去年我们中国游戏厂商在这两块市场的表现并不太好。2021年Q3,在美中国手游收入9.7亿美元,占总收入23.3%。2021年Q3,在日中国手游收入9.4亿美元,占总收入27.4%。国际化的竞争在2020年体现的并不明显,但随着2022年的到来会有所体现,再加上中国友商的竞争,大厂纷纷入局,会使得不同品类的产品在同期上线带来竞争的压力。这有成本层面的,也有舆论层面的。

四、出海产品类型集中化

去年在出海市场的产品层面出现了2个变化,一个产品集中化,一个产品进一步细化。

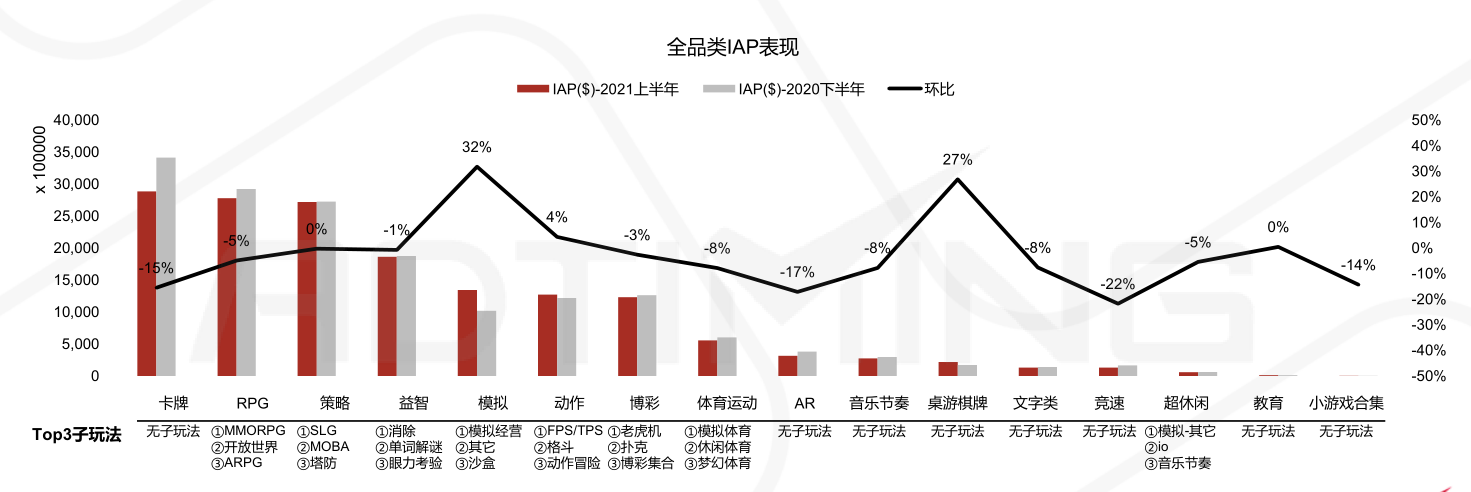

还是这张图,中国自主研发移动游戏海外市场收入前100类型中,SLG基本占据了最大的一块41.4%,其次是角色扮演和射击类。有一个数据对比,虽然我没放上来,但可以给大家复述一下,是APPAnnie发布的,是说中国游戏产品类型中SLG的占比,展示的是我们近几年SLG产品的“泛滥”,原来的产品还在,新的产品又不断的上来,所以就会有产品集中带来的负面影响。在我们比较擅长的几个重度游戏品类中,玩家的游戏付费表现是出现负增长的,可以理解的是因为疫情居家,游戏出现的用户增长的红利正在逐渐消散,因为欧美地区玩家的理性消费不同于亚美地区玩家的感性付费,他们对于中重度游戏上的花费每个月就是固定的打算。

同样是因为人口红利下降,产品集中化趋势下又衍生了产品的细分化趋势,事实上这种进一步的细分在我看来它仍然是差异化表现的一部分。我们会看到今天在海外市场出现了人口红利逐渐衰减的趋势,一个代表是我们国内厂商擅长的放置类DAU和付费都出现了比较的大衰减,而这个品类其实是一个比较典型的针对于下沉用户的品类,并且去年其实是出现了像《最强蜗牛》等作品的,但即便如此,这种品类的DAU还是出现了衰减,并且是比较大的衰减。这说明不是这个品类对玩家来说吸引力不够了,而是说这类主打下沉用户的产品,在后续用户的接力上来说显得有些乏力了。

我之前应该也有在分享或者公众号里说过,出海确实能给我们带来一些人口红利,但如果你本身打下沉市场的话会发现,这个市场其实是一个下线,并不是一个上线,因为在海外很多地区,4G网络普及的滞后性和智能机的换机潮确实是能给批红利,而放置类产品也罢、挂机类产品也罢,其实优先针对的都是这批用户,而这批用户本身就是有限的。

最后来谈谈纵观去年一整年,我们今年值得关注的案例产品和借鉴的机会。我总结为三点:

1.《拜托啦社长》,没有摆脱传统华南数值打法,但也非常有趣的游戏。日本畅销榜TOP20。2.《Love Fantasy》,融合玩法的全新思路。北美免费榜的TOP10。3.前期的表现化差异永不过时,在前期表现化差异没有做到的情况下,你的产品是撑不到拼中后期核心玩法阶段的。

以上是“独立出海联合体”(公众号ID:gameunited)主编-于翔,在本次【出海大咖说】中的全部分享!